PMI数据再好,居民不加仓公募基金 十债利率也起不来

发布时间:2023-04-15 23:00:12 【来源:虎嗅网】

2月28日,2月制造业PMI落地,录得52.6%,十年国债利率下行至2.89%;

3月10日,2月社融数据落地,大超预期,十年国债利率下行至2.86%;

3月31日,3月制造业PMI落地,录得51.9%,十年国债利率下行至2.85%。

Q1的这三个现象,极大地挑战了投资者们所信奉的两个经验规律:

1. 经济好,十债利率应该上行;

2. 信贷好,十债利率应该上行。

说实话,3月31日T2306的走势,太嘲讽了:

51.9%的PMI的确很棒,几乎是2020年那波复苏的高点,盖戳无可争议的强复苏;但是,T2306小幅低开,之后就一路走高,收盘涨了0.08%。

如果我们坚信市场不会犯错,那么,有问题的就是那两条经验规律,一定是那两条经验规律的假设出了问题。

增量信贷和十债利率的真实关系

在《经济活动和十年国债利率的关系》一文中,我们提出了一个两因子框架:

1. 经济活动加强,会提高十债利率;

2. 增量信贷会抑制十债利率的上行。

具体示意图如下:

既然“增量信贷会抑制十债利率上行”,那么,为什么债券投资者还能总结出“信贷数据好,十债利率上行”这样的经验规律呢?

这主要是因为该表述遗漏了央行这样一个重磅参与者。

事实上,央行也在观察信贷,当央行认为“信贷放过头了,有大水漫灌”的趋势时,央行会提前踩刹车。然而,央行的看法并不是那么明显,可见的部分就是:1. 信贷数据;2. 十债利率。

当央行想做信贷时,信贷数据越好,十债利率越低;反之,当央行觉得差不多时,信贷数据越好,越会触发央行踩刹车的动作。也就是说,信贷数据和十债利率之间并不是一个简单的平面关系;它们之间的关系很立体,央行的看法很重要。

搞清楚这个弯弯绕之后,我们就不会简单地把信贷数据好等价于十债利率上行了。

此外,我们也能给出更加合理的预测:

1. 3月的信贷数据大概率很好;

2. 但是,十债利率还是不会对信贷数据做出反馈;

3. 央行没必要在上半年收紧信贷。

经济状况和十债利率的真实关系

通过引入央行这个核心主体,这个模型回答了两个问题:

1. 信贷增速和十债利率的真实关系是什么;

2. 为什么市场主体会总结出相反的经验规律。

相应的,对于经济状况和十债利率的关系,我们也能问出类似的问题:

1. 经济状况和十债利率的真实关系是什么;

2. 为什么市场主体会观察到背离的状况。

今年一季度,我们观察到了两次背离:

2月28日,2月制造业PMI落地,录得52.6%,十年国债利率下行至2.89%;

3月31日,3月制造业PMI落地,录得51.9%,十年国债利率下行至2.85%。

对于这个情况,买方只能顺势而为——你让做多,我就做多;卖方分析师只能无奈地去玩文字游戏,经济好但不是真好。

也就是说,从形式逻辑上,我们只能找到“假好”这样的解释。

说真的,我们没必要那么憋屈自己,捏着鼻子把“经济好,十债利率上行”奉为天条。

有了上一节的经验,我们就知道,我们可能遗漏了重要参与主体。这个主体就是我们的客户——居民。

如上图所示,整个框架的核心在于居民的想法:1. 想买公募基金;2. 不想买公募基金。

当居民不想买公募基金时,经济数据表现再好,十债利率也不为所动;反之,当居民想买公募基金时,即便经济数据不怎么样,十债利率也会上行。

在《风险偏好模型以及股市走牛的关键步骤》一文中,我们把居民想不想定义为风险偏好。

事实上,最近一段时间,十债利率一直在反馈居民风险偏好萎靡。

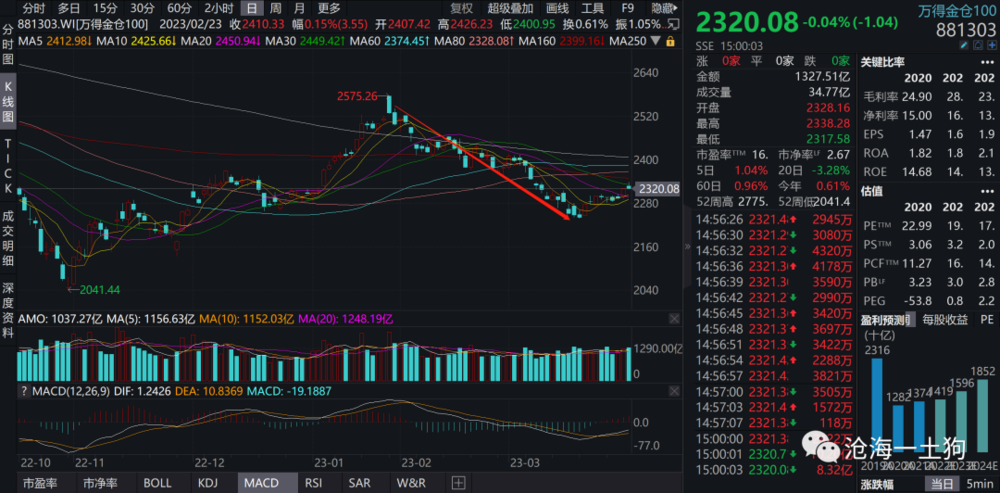

万得金仓100指数是以公募基金重仓股为成分股所构造的指数。不难发现,该指数自春节假期结束以来,一直走得很差,反馈了居民风险偏好萎靡。对称的,T2306在这段时间走得很强,其实,也是在反馈风险偏好萎靡。

PMI数据再好,居民不加仓公募基金,十债利率也起不来。

那么,为什么我们还能总结出“经济好,十债利率上行”这样的规律呢?有两方面原因,1. 经济本身占用流动性;2. 经济好可以提振风险偏好。

本文的重点在第二个方面,有些时候,经济好,居民风险偏好上升;有些时候,经济好,居民风险偏好没变化。在2023年一季度,我们碰到了比较特殊的场景:经济复苏很快,但是,居民风险偏好一直萎靡。

居民的风险偏好

提升居民风险偏好有两个办法,1. 收入增加;2. 财富效应。

然而,收入是经济发展的结果,是经济增长的滞后项,况且意外收入才会提升风险偏好,正常收入的提振作用很弱。因此,“经济恢复——收入增加——风险偏好提升”的链条目前不适用。

在复苏初期,能起作用的链条就是财富效应,一个是房子涨价,一个是基金涨价。

也就是说,财富效应才是提振风险偏好的最有效手段。无论是基金挣钱,还是房子挣钱,居民的胆子都会变大,导致风险偏好的提升。

在之前的若干轮复苏中,房子涨价在风险偏好的提振中,起到了主导作用。一方面是房子涨价的直接财富效应,另一方面是拉动投资所带来的收入增加效应。这次很不一样,政府不想,也不敢用房子涨价来推升风险偏好。

其实,这个“不敢”也有一些现实的考量:去年房地产市场经历了史无前例的供给侧出清,新房库存是低的,一旦房价上涨,新增供给又跟不上,一定会导致房价大起大落。

这就导致了一个很不一样的复苏环境:之前有政策刺激房价,带动居民风险偏好提升;现在只能靠股市自己了。从美国的经验来看,股市自己也能带动居民风偏,只不过速度会比较慢,不像楼市+股市双轮驱动那么立竿见影。

搞清楚这些背景因素之后,我们就不难理解,为什么经济复苏和资本市场表现如此之割裂?因为风险偏好驱动机制有变化,大家还不熟悉。

那么,房地产市场就一点帮不上忙了吗?能帮上忙,但是搞不清楚节奏,是雪中送炭,还是锦上添花?

场内定价权和场外定价权的冲突

写到这里,我们终于能进入正题了。

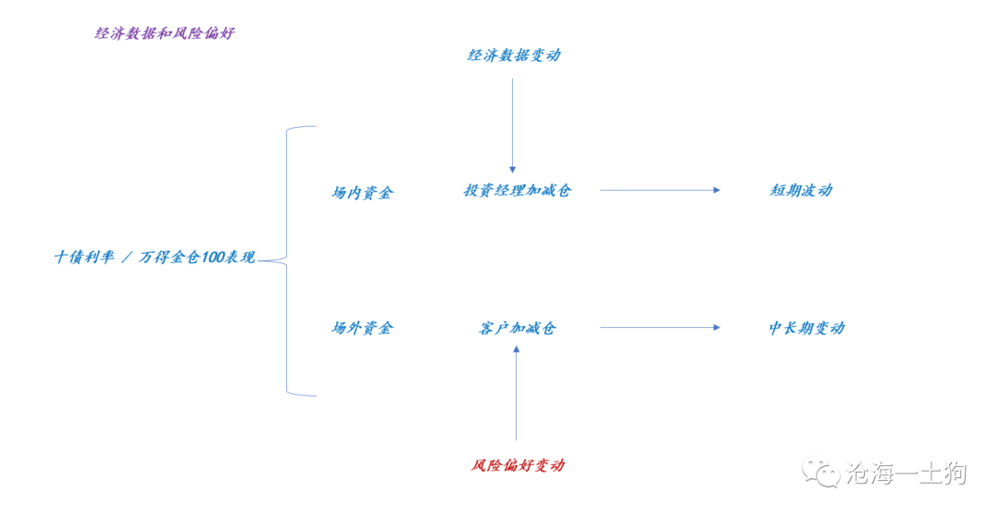

我们可以把资金分成两类,一类是场内资金,就是机构们所持有的存量资金;另一类是场外资金,属于增量资金的范畴。

如上图所示,场内资金由投资经理掌控,调节手段为仓位的高低;场外资金由客户所掌控,调节手段为客户加减仓。

不难发现,客户的权柄极大,决定指数的中长期趋势;经理也只能在此基础上小打小闹。

此外,央行跟客户的地位类似,也是影响场外资金,只不过它的权柄更大。

搞清楚这个分类之后,我们就能明白,为什么无论是股票经理,还是债券经理最近都觉得超级别扭了。

场外资金的流向,跟经理们所期待的方向不一致。

股票经理们认为,经济不错,客户们该申购自己的股票基金了,结果客户的钱,迟迟不来。

债券经理们认为,经济不错,客户们该去申购隔壁的股票基金了,结果客户的钱嗷嗷进来。

也就是说,场外资金和场内资金产生了重大分歧。分歧的结果就是,管理人得听委托人的,管理人被搞得有点懵。

客户按着你的手,十债利率再低,你能梗着脖说不买吗?

事实上,在之前的复苏周期中,委托人和管理人也出现过类似的分歧,但都没有这一次持续得那么久(ps:因为有房价上涨预期的加持)。经济都强复苏两个月了,客户的风险偏好还没起来。

说到底,还是卡在房价上。

以前的复苏中,客户在本阶段已经有了很饱满的房价上涨预期;但是,这次不一样,截至目前,客户的房价预期还是很弱。

以北京为例,虽然2、3月份成交量放巨量,但是,挂牌量飙升得也很快,绿中介的挂牌量累积到了13.3万套。这意味着,北京这种高能级城市的涨价预期都没起来。

结束语

写到最后,我想起了之前讲过的一个比喻:

虽然投资者们认为自己的观点很重要,并决定了市场价格,但是,真实的权柄却在央行和客户手里;金融市场只是那块可怜的显示屏,投资者们也只是显示屏上的电子元器件罢了。

即便如此,我们依旧很傲慢,甚至于很多投资经理还看不上自己的衣食父母,他们宁可连轴转地去调研,没完没了地交流各种观点,也不愿意坐下来跟自己真正的客户交交心,搞清楚客户怎么想。

他们认为,渠道才是爸爸,底层客户不是。

只有当场内定价权被场外定价权剥夺的那一刻,他们才清楚事实的真相。

当下,金融生态正在深刻地变革,改革会一轮接着一轮。我们以为自己很重要,就像我们假装自己有定价权一样。如果我们真的没有想象中的那么重要,真让人担忧啊!

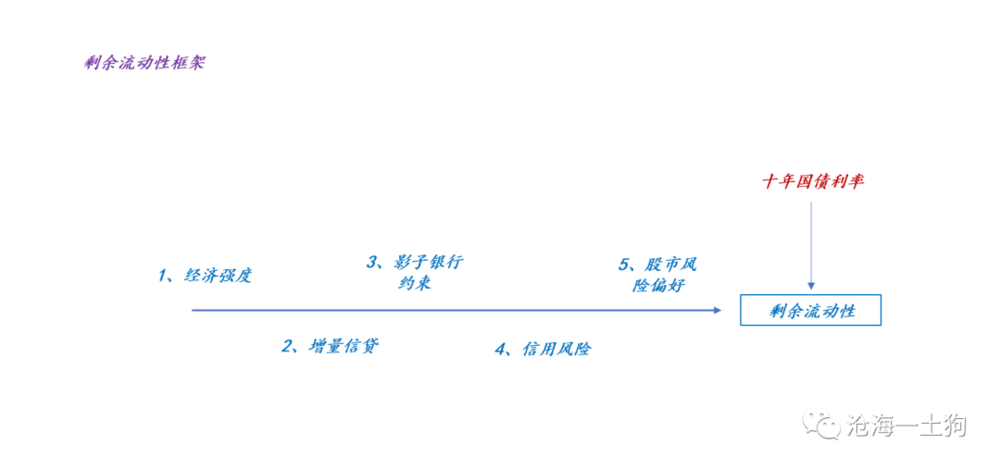

此外,做债的真的很尴尬,交易十债的本质是交易剩余流动性。

也就是说,要探究清楚剩余流动性的规律,我们得研究清楚之前的1~5项,甚至更多。

这就有两个很严肃的问题:

1. 既然搞清楚债,你得先搞清楚股票,那么,为什么还要做债呢?

2. 既然空t和多万得金仓100指数是一样的效果,为什么还要空t呢?

我唯一能想清楚的就是,股票没有真票息,债才有,票息才是对做债的真实补偿吧。

PMI数据再好,居民不加仓公募基金 十债利率也起不来

4月15日讯:2023年一季度,金融市场的表现一直很反直觉: 2月28日,2月制造业PMI落地,录得52 6%,十年国债利率下行至2 89%; 3 ...

这次能赶上时代的风口吗,音悦台卷土重来

4月15日讯:音悦台发公告官宣正式回归。 音悦台官方微博账号表示,音悦台将带来全新的交互和体验以及一如既往的高品质,回归到初心 ...

潍柴雷沃冲击IPO,毛利率低于同行 与母公司的关联交易不可忽视

4月15日讯:近日,国内规模最大、产品矩阵最完备的农业装备企业潍柴雷沃智慧农业科技股份有限公司(下称潍柴雷沃)冲刺A股。 潍柴雷 ...

雅戈尔如果真正要做强做大,服装才是我们的核心

4月15日讯:雅戈尔的老板李如成,曾经有两个外号:宁波地产一哥,服装界巴菲特。 靠服装起家,靠房地产和投资富到流油之后,雅戈尔 ...

近几年国货香氛品牌开始发力,中国香氛市场原本一直被国外大牌占领

4月15日讯:来自江西南昌的北漂女生杜华,在40岁出头接连迎来人生新的高点。 早先,她通过毅力、勤奋以及好运气在娱乐圈获得一席之 ...

比亚迪正叩开城门,宇通客车大本营

3月15日讯:河南省电子招标投标公共服务平台发布公告,郑州市公共交通集团有限公司(以下简称郑州公交集团)2023年度第一批新能源公交 ...

- Copyright © 2013-2020 All rights reserved

- 联系我们