别绝望 反转在即,美股拔估值、港股杀 Beta吗

发布时间:2023-05-23 20:01:17 【来源:36氪】

1)连续多周强调市场不应过度定价降息预期之后,海豚君认为到现在,美股之前抢跑 “衰退 - 降息” 预期的修整交易已接近尾声,目前市场与美联储的分歧已基本弥合,美股的宏观数据只是说明了经济韧性强,但增速放缓、消费趋于谨慎仍是不争事实。

2)这也意味着美股重新定价经济衰退节奏带来的超额收益逐步消失;同时港股最近几周的持续回调,尤其是 “业绩不差、股价打脸” 这种动摇价值投资的、不管 Alpha 如何,只一味通杀 Beta 的市场交易,也会接近尾声。

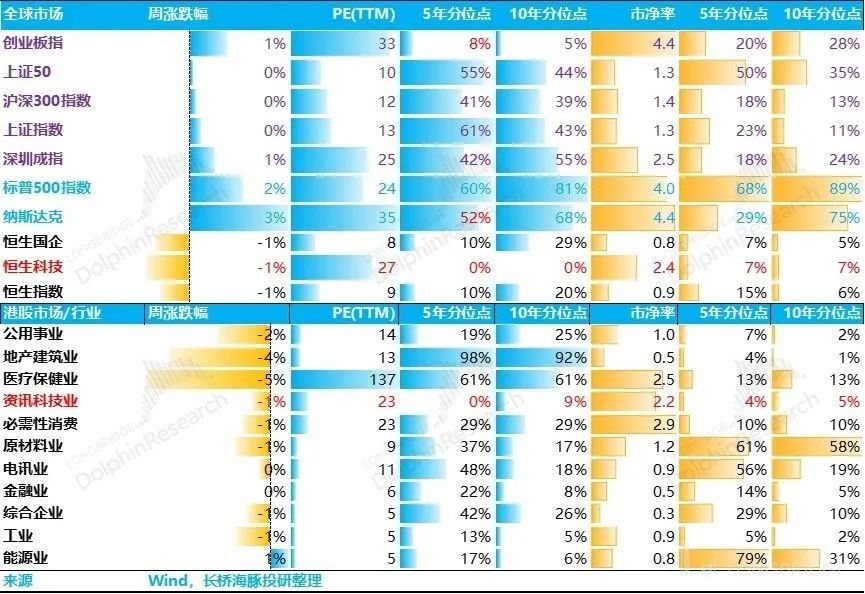

3)目前从估值性价比来看,港股 EPS 回升反遭通杀,而美股生拉估值之后,港股的估值性价比凸显,在外资流出接近尾声的情况下,海豚君本周计划下调估值过高的美股,加仓性价比突出的部分港股个股。

4) 本周港股中概——拼多多、美团、快手、小米等发布财报。从目前已发榜的同行公司判断,拼多多、美团超预期的概率都较大,业绩基本面不是阻碍股价回升的因素。

以下是详细内容

四月国内宏观数据公布后,最近两周的交易已经成了年初 “美国衰退、中国复苏” 情景假设 狠狠 “打脸”:美国的衰退 “只听雷声,不见雨点”,中国的复苏 “只有预报,不见晴天” 。

一、美国的衰退:“只见雷声,不见雨点”

通过几个月的跟踪,海豚君发现,判断美国短期经济边际变化,主线逻辑简单明了:

(1)美国经济内生动力以居民内需为核心(贡献 GDP 的 72%),企业内需其次(私人投资 18%)。因此,GDP 的边际变化,居民收支表是关键:第一居民收入表中的开源端——Topline 要稳健;二个是居民收入和就业预期不变差,这样储蓄率不提升,新增收入就会转化为新增支出;

(2)居民新增收入关键看 “开源”:居民总收入中,雇员报酬贡献了 63% 的居民收入。所以 GDP 中,居民内需的边际增量,最终演变成了就业人数及人均薪资,且最终量化为两个可跟踪的变量——新增非农就业、非农时薪。

(3)4 月初的时候,我们已经知道了 4 月新增就业不错,且更为关键的非农时薪(季调后)是环比 0.48% 的加速正增长。这两个基本为 4 月后续所有内生数字埋下来乐观的基调,包括本周的 PCE。

也是基于这一逻辑,海豚君在《高息再放到一家银行?软着陆几率反而大了》中已经提示过,“4 月时薪月环比增速 0.5%,又摸到了高增警戒点,相当于折年 6% 的增长,预示着四月消费环比可能回升,二季度衰退风险似乎小了不少。“

1)而上月公布的美国社零,也不过 4 月好薪资的衍生表现,进一步验证:美国的经济衰退仍然是 “收入表” 端的慢衰退,居民花钱是更谨慎了,但由于开源基本有保障,消费退坡很慢,到目前美国经济完全看不到深衰退。

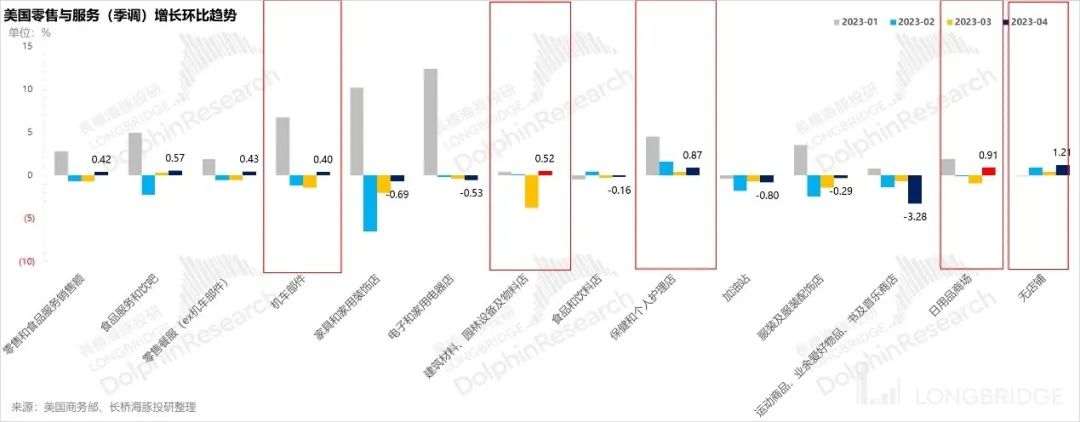

(1)季调后的美国社零(零售 + 餐饮)连缩两个月后,4 月恢复环比正增长,且增幅达到了 0.4%,与时薪增速基本一致,环比的折年同比达到了 5% 以上。可以说,居民内需是美国二季度 GDP 正增长的真底气。

(2)分项上有几个非常积极的因素:高息之下,市场对汽车消费比较悲观,但四月汽车部件零售店环增 0.4%,与当月制造业产能利用率中汽车制造的回升遥相呼应;

(3)除了保健个护、日用商场类零售的修复,建筑材料也有修复,似乎与上月美国建造支出环比回升想关联。

(4)但消费紧缩仍清晰可见:4 月电商等代表更优价格的无店铺销售环比增长加速到了 1.21%,线下可选耐用品,譬如 3C 家电、家具、业余爱好类商品销售表现仍然较差,必需品则表现稳定。

二、美国银行业:是在紧信用,以 “蜗牛慢爬” 的速度

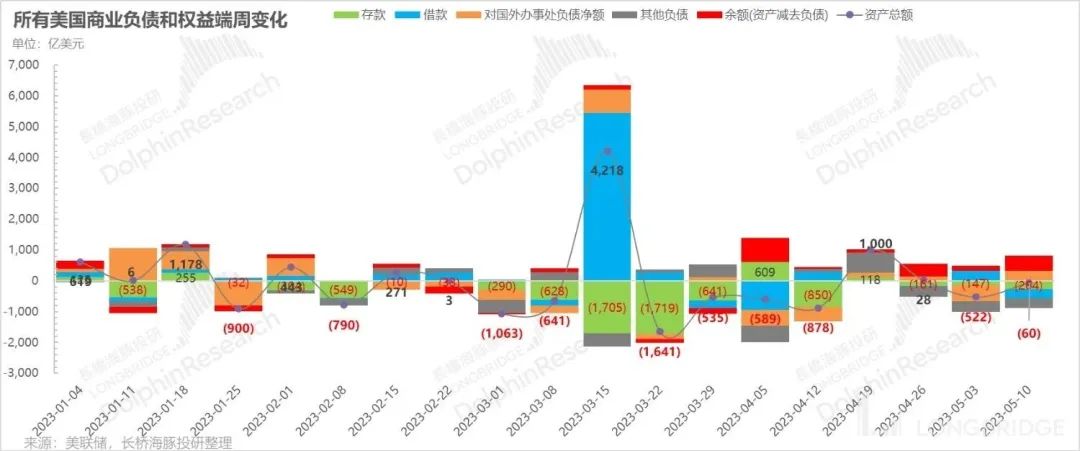

从美联储最新披露的全美银行业报表来看,5 月 10 号周,美国的银行业确实仍在紧信用,只是速度是按 “蜗牛慢爬” 的进度再推进:单周净减 60 亿美金,相比 22.9 万亿的资产总数,基本忽略不计。

对比一下:2021 年全美银行业资产总额同比增长了 10%,2022 年增速是 1.4%,2023 年到现在还是 0.06% 的同比正增长。

1)资产端:上周仍在收缩的仍是固收类的国债和机构债等证券资产;贷款中收缩的是 toB 的工商业贷款,以及住房抵押贷款;消费贷恢复扩张,只有消费贷中的车贷小有收缩。市场比较担心的商业不动产领域,已经连续扩张六周。

2)负债端:存款还在搬家,力度相比上两周小幅拉大;而净资产应该是前端放贷利率敏感,后端存款搬家速度慢,反而有所增加。

从最近几周的演进来看,小银行的流动性危机在美联储兜底之后并未危及美国整体的金融稳定,而居民存款搬家太慢,美国看不到的大的系统性危机。

总结以上内容,美国这轮经济周期演进到现在,一个很明显的特征是:

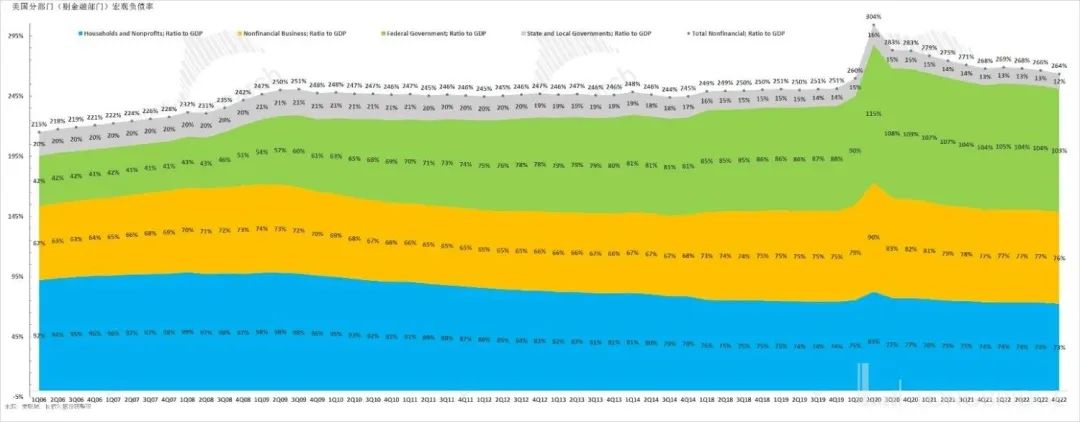

(1)这波经济周期中,由于私营部门(企业 + 居民)资产负债表问题 2020 年已被美联储 + 财政联合兜底,虽然目前居民和企业的还款能力加息后边际恶化,但目前违约率并未超越疫前水平;这次危机,美国用国家信用大包大揽了私人部门的风险,私营部门的风险被转移到了政府的资产负债表,主要体现在国债当中。

(2)国债问题主要对应目前的两点危机——a.中小银行流动性危机,目前已被美联储火速兜底;b. 美国国债上限问题,这个更多是两党博弈的工具,实际很难违约;

(3)全球资产定价中——无风险利率 + 风险利率:前面两个前提条件支撑了无风险利率持续在高位的情况下,政府的大包大揽行为让美国的风险资产溢价并不算高,对应目前美股 PE 高企,与其 EPS 增长并不相称。

(4)但美国的这种策略对外围市场影响截然不同:尤其是对美元流动性依赖大的资产,要对冲掉比较高的无风险利率,需要比较强的 EPS 增速才行,但全球紧信用周期下,做强 EPS 是难啃的硬骨头。

这种情况下,依赖美元流动性的外围市场,需要看到美国居民收入表衰退量变转为质变,引发美联储的降息预期才行。

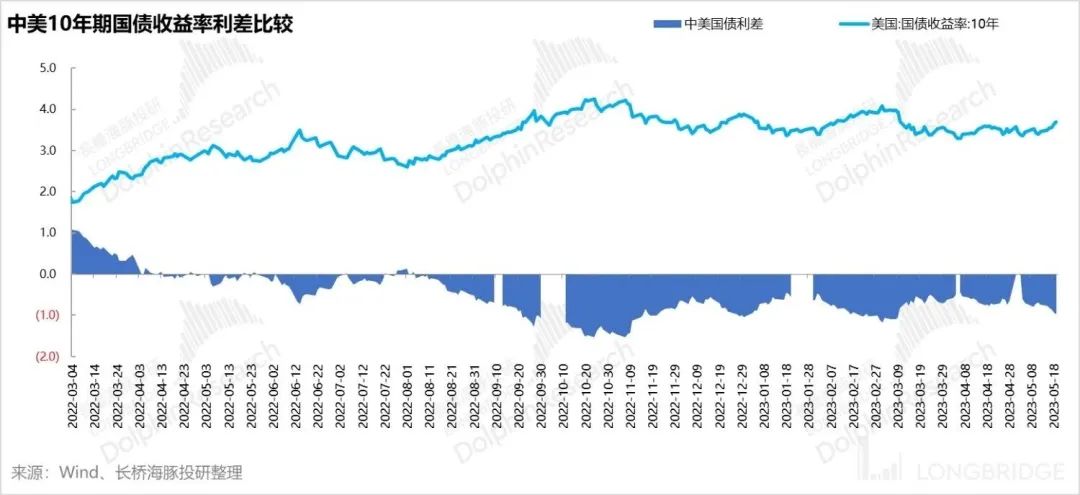

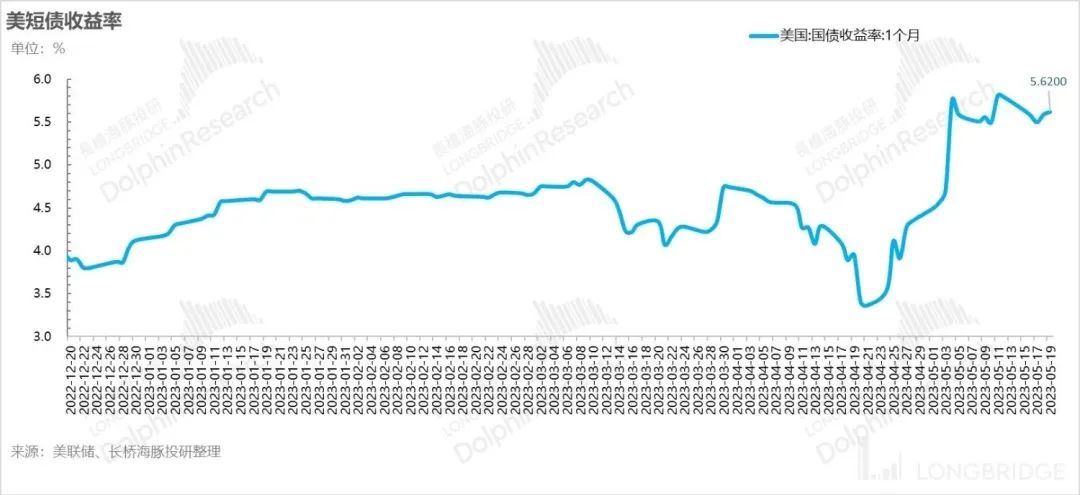

在宏观数据的演绎之下,市场已在全面回补之前定价的美股衰退和降息预期:十年期国债已回升到 3.7%,且全部由长期真实经济增长预期向上来带动。

且一年期美债的收益率已重新回归到了 5% 以上,等于市场终于开始承认一年之内无降息,不再与美联储的指引较劲了。

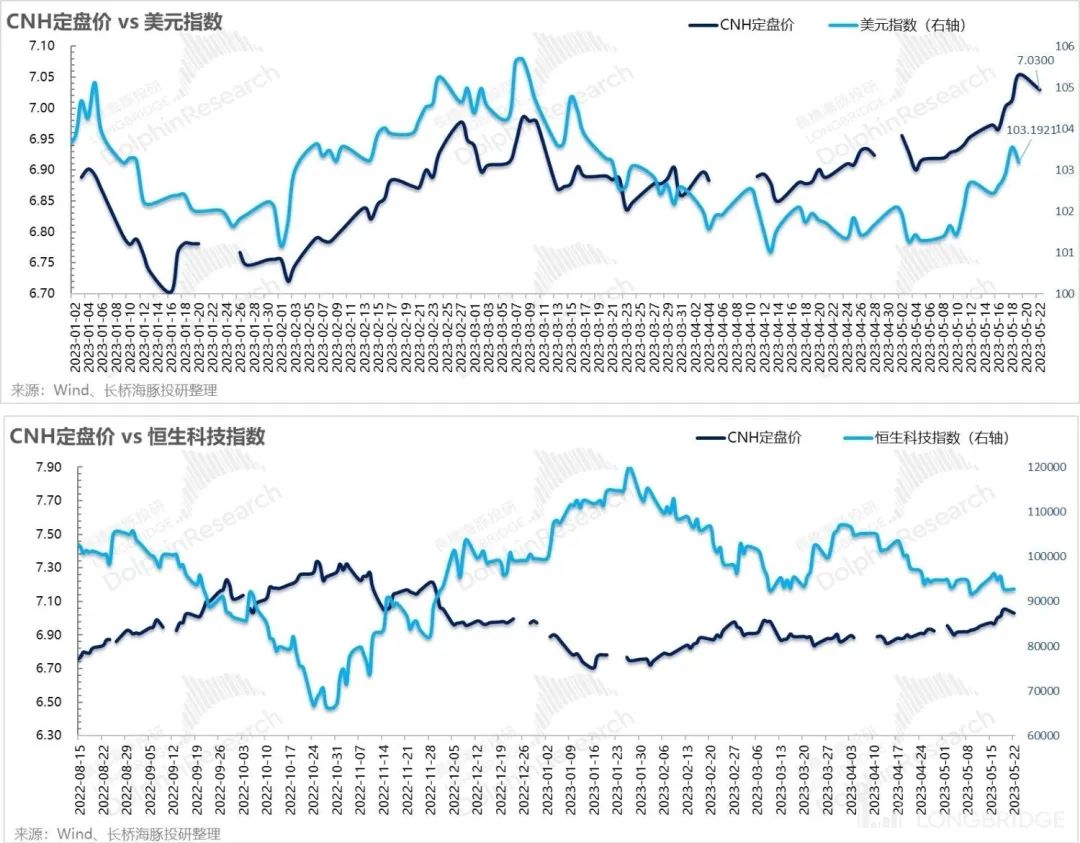

而相比之下,国内市场则进入了比较痛苦的状态:由于 4 月国内从物价、信贷、工业增加值、地产、就业等数据都比较差,降息预期重来,导致中美利差重新拉大,人民币贬值。中国资产,尤其是离岸的中国风险资产这段时间表现都比较差。

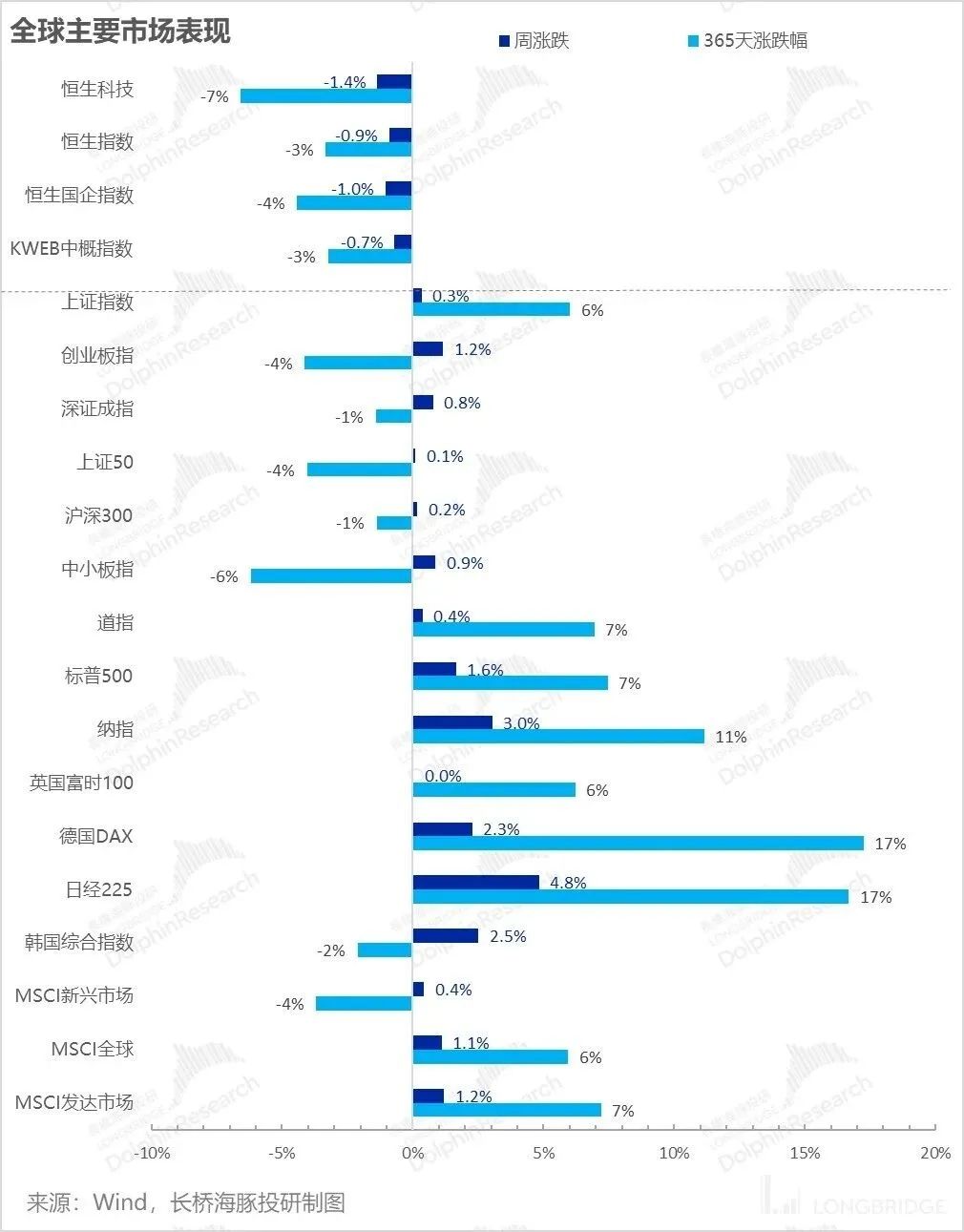

也因为此,上周的整体表现上,美国经济衰退的预期修复带动全球绝大多数市场强势回涨,而国内修复预期遇阻、人民币贬值明显,导致市场完全无视中概资产本身还不错的收入和利润修复,只管 Beta 层面预期变差的估值通杀,完全忽略 Alpha 层面部分个股当期业绩交付并不差的事实。

而实际从上周中概的业绩表现来看:中概资产要么有收入修复 + 利润修复,要么有利润修复,明显强于市场的弱预期。

三、“拆预期” 的交易走到哪里了?

汇总以上几点,印证海豚君一开始的结论:在美国衰退微乎其微,而中国复苏道阻且长的情况下,市场全面回吐年初时 “美国衰退、中国修复” 的逻辑主线。

但交易矫正也要 “有度”,再矫正下去已有矫枉过正的嫌疑:

1.)目前远期的十年期美债收益率已经回到了 3.7% 的较高位置;一年期美债已全部回吐了之前一年内降息的预期,如有进一步上行,等于会定价 6 月要继续加息,但目前市场,甚至包括美联储都没有这样的预期或明确指引。

2.)由于担心违约风险,市场不愿买国库券,导致期限最短的一个月国债收益率高位盘旋已到了 5.6%,半年期也有 5.4%;在 6 月 1 日美债 “上限日” 临近的情况下,美债上限问题解决后,美债供给变多,且短期高回报之下,需要考虑资金回流国库券市场,对银行存款以及权益市场的资金分流。

3.)港股外资流出上,港币已脱离 7.85 的弱方保证,隐含外资流出逐步企稳,压力减少。

4.)由于 EPS 回升的同时还被杀估值,港股科技股 PE 估值分位已回到了历史最低点,性价比明显凸显。必须消费也再历史较低位置。而纳斯达克目前无论是 TTM 估值,还是估值分位都已明显较高,回调风险较大。

综合来看,海豚君认为目前回调已经充分,港股部分资产估值性价比凸显,Alpha Dolphin 组合本周计划下调美股仓位,同时上调港股资产持仓,敬请关注。

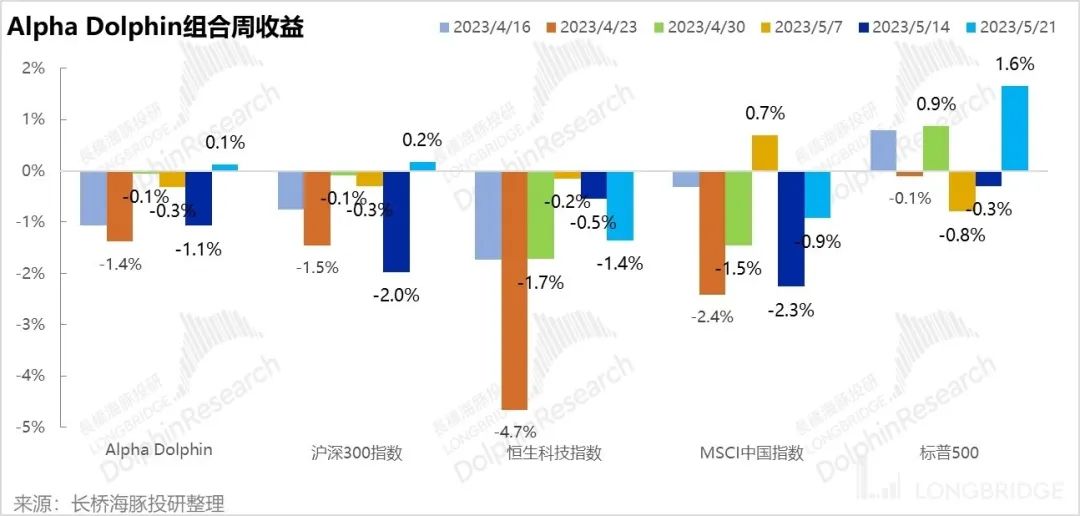

四、Alpha Dolphin 组合收益

5 月 22 日周内,Alpha Dolphin 虚拟组合没有调仓。本周组合下行分别下行上行 0.1%,优于 MSCI 中国指数(-0.9%),与沪深 300 基本一致 300(-0.2%),但显著差于标普 500 指数(+1.6%)。

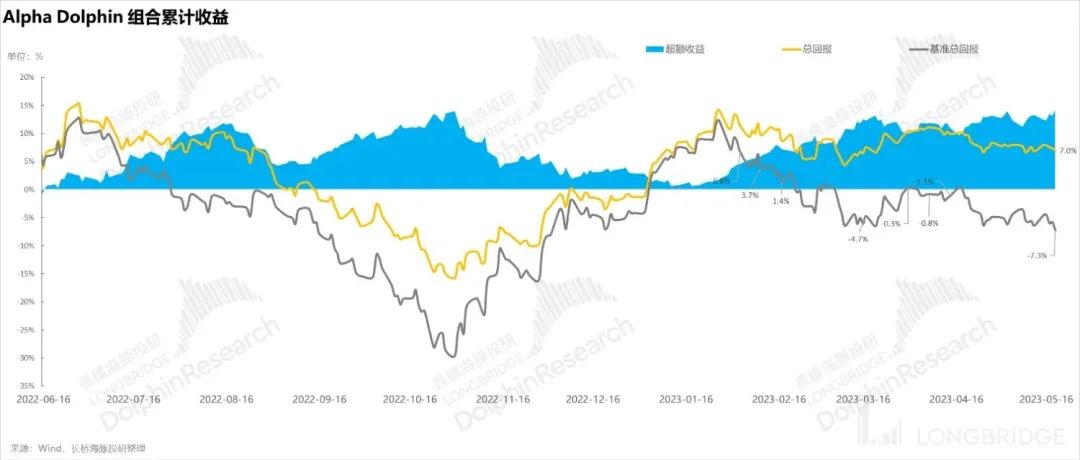

自组合开始测试到上周末,组合绝对收益是 7%,与 MSCI 中国相比的超额收益是 14.2%。

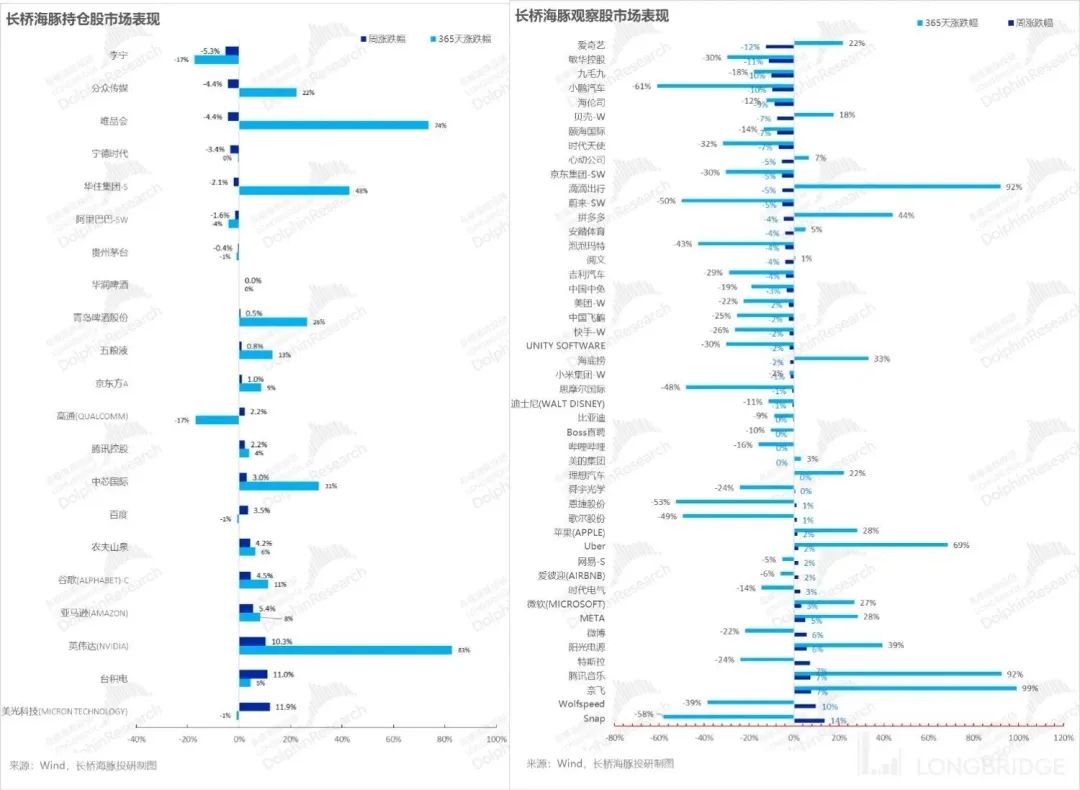

五、个股盈亏贡献

这两周海豚君覆盖票池的表现来看,由于阿里上周财报中再次回归到三年投入期,对短期收入和利润增长指引模糊,导致电商股再次下探。

同时之前韧性较强的消费股,由于四月宏观数据隐含内需后劲差,市场不管 4、5 月这些公司的实际经营和流水情况,一股脑通杀估值。

海豚君组合中虽然保留的消费持仓均为基本面较有韧性的消费股,但不看当期业绩、基于中期预期修订下而通杀估值的交易逻辑下,回调仍然比较明显。上周组合勉强保住收益主要是靠美股半导体,如美光科技、台积电、英伟达等。

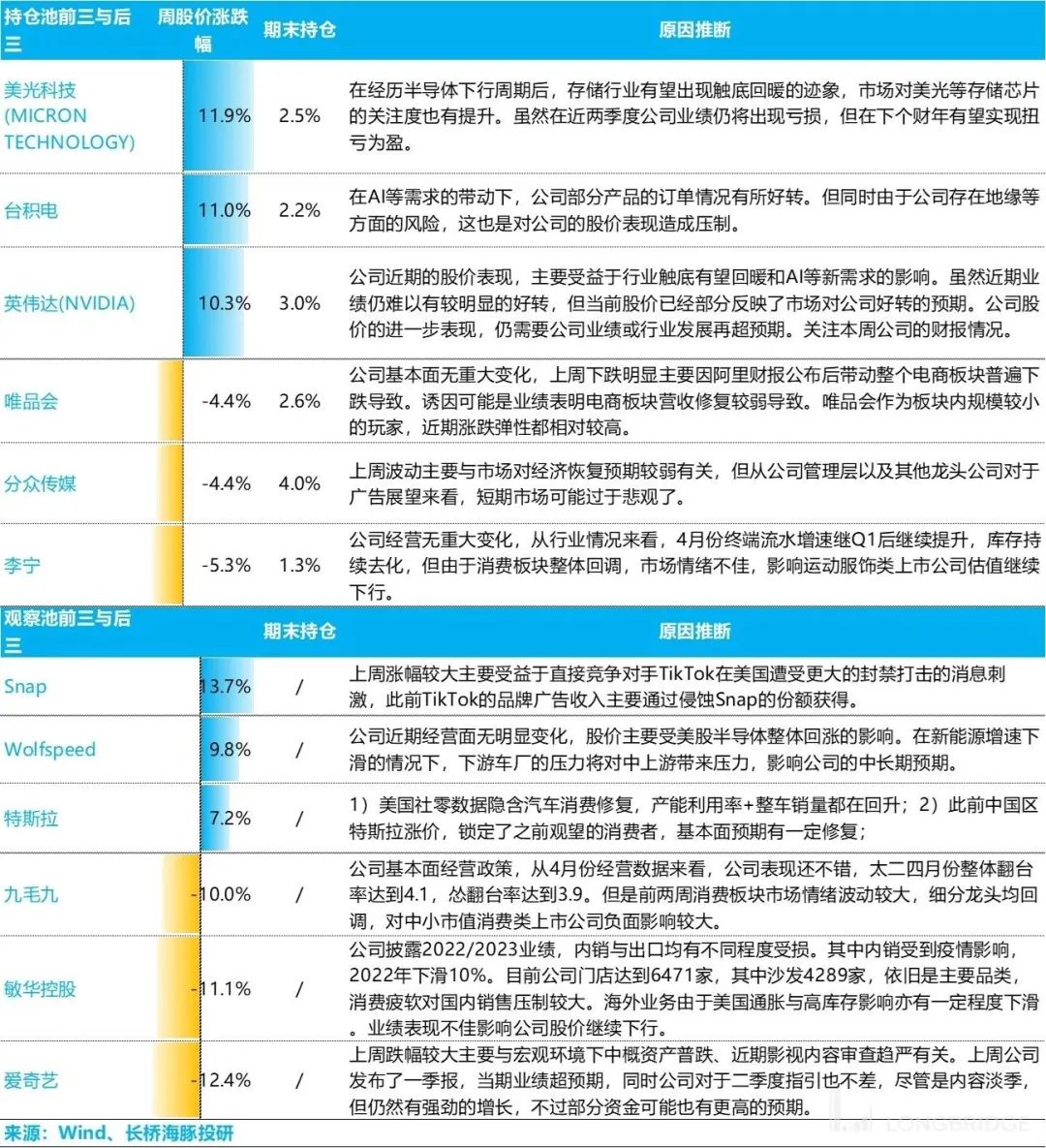

具体涨跌靠前的公司,海豚君对原因整理如下:

六、组合资产分布

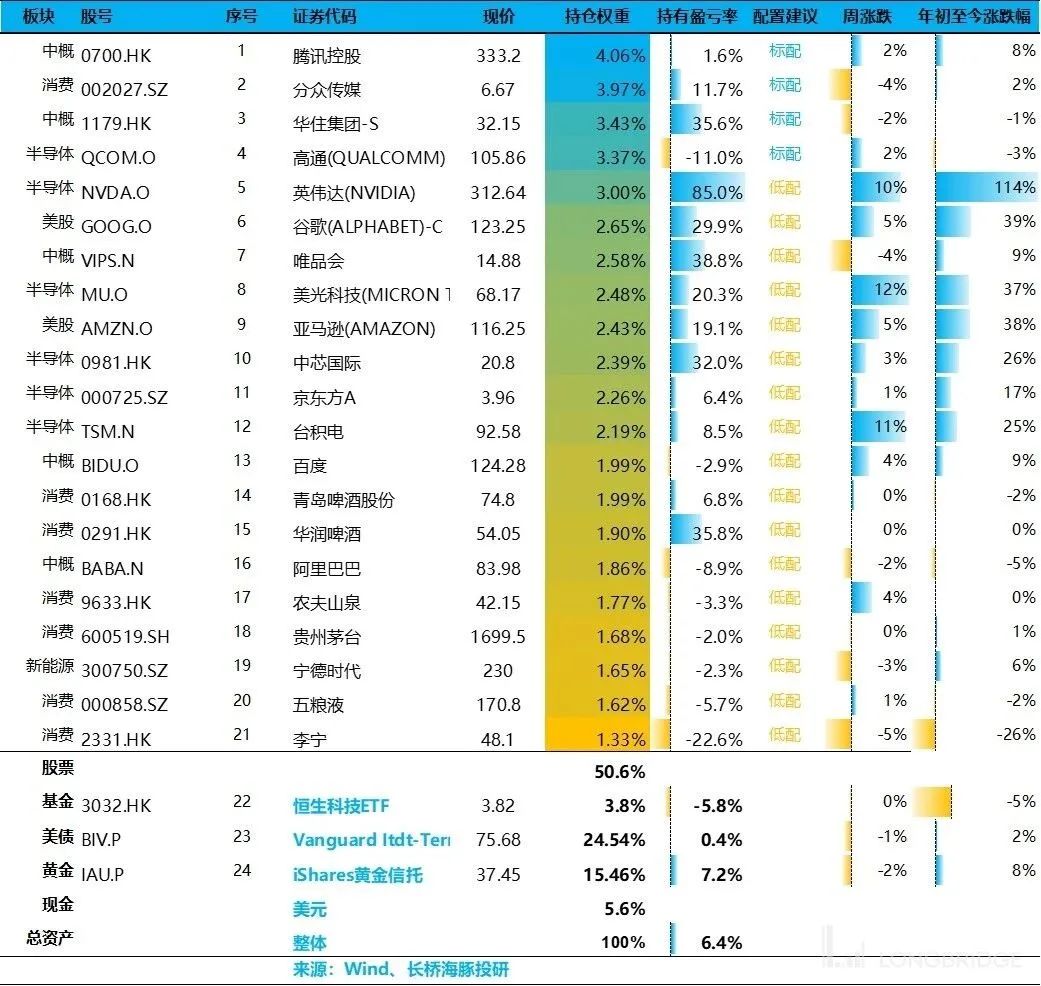

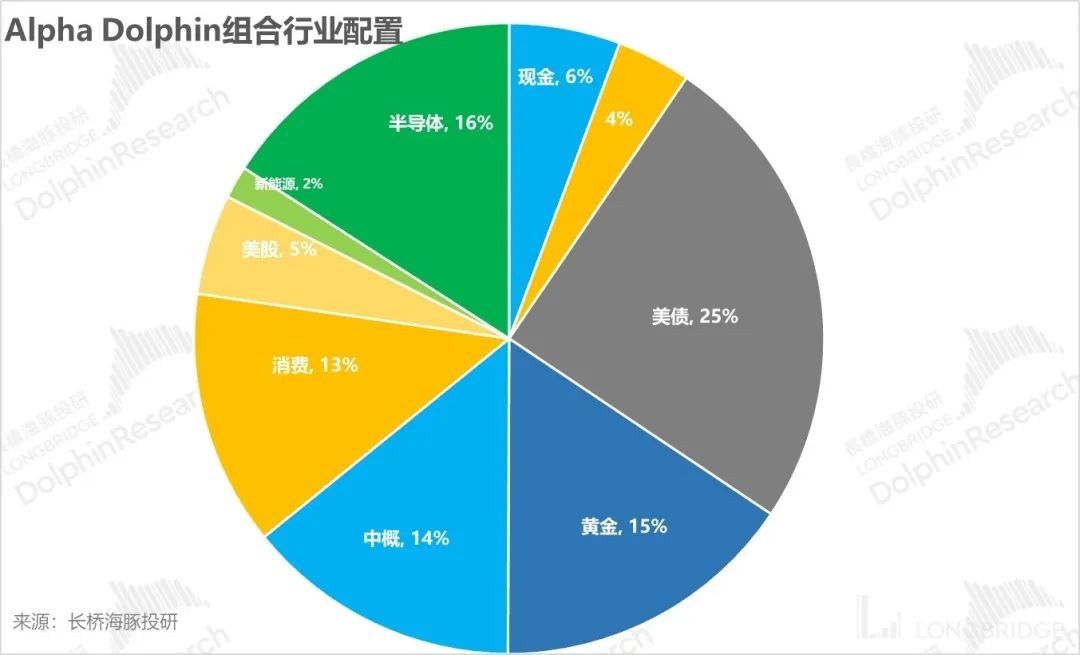

本周组合无调仓,共计配置股票 21 只股票或 ETF,其中评级为标配 4 只,评级低配的为 17 只,其余为黄金、美债和美元现金。截至上周末,Alpha Dolphin 资产配置分配和权益资产持仓权重如下:

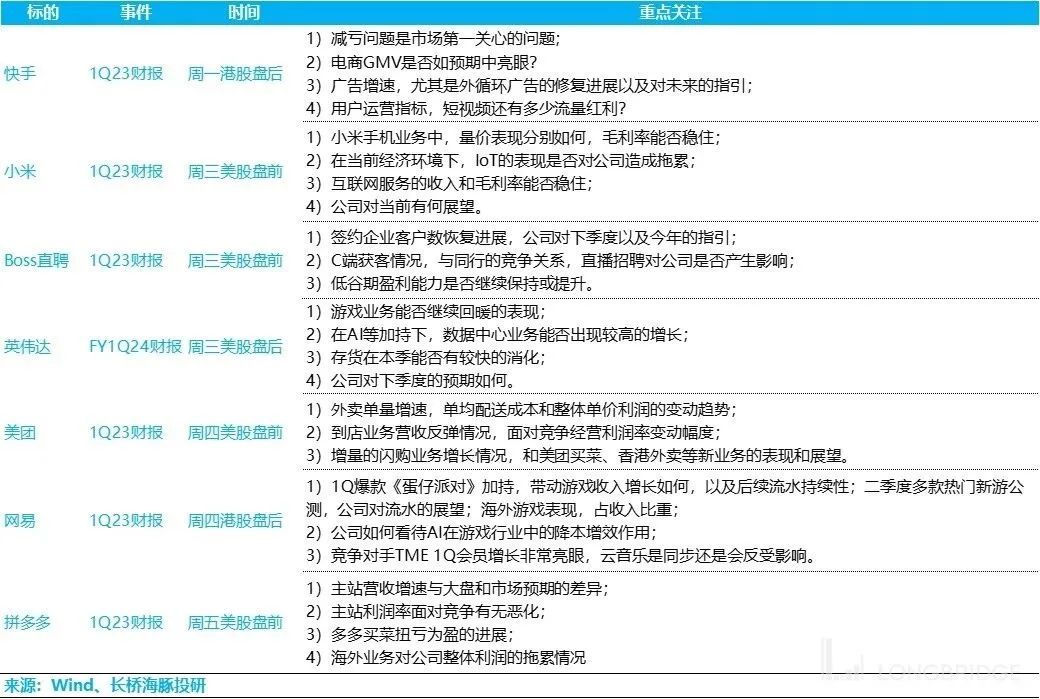

七、下周重点事件

本周港股中概股进入密集财报季,美团、拼多多、小米和快手是重点关注对象。由于一季度线上零售增速尚可,而阿里负增长,京东接近零增长,且京东财报隐含这轮补贴不是 “真刀实枪”,海豚君倾向于认为拼多多超预期可能性较大,届时可重点关注。

另外阿里财报中饿了么订单的增长也隐含着美团外卖的增速应该不差,在到店修复的情况下,美团本地生活有望超预期,竞争预期应该是主要通过到店业务的利润率来判断,海豚君倾向于认为美团也有超预期可能。

此外美股还有一个重头戏公司——英伟达,在股价魔性上涨之后,海豚君反而认为它的风险较大,需要匹配比较强劲的基本面回升才可。

别绝望 反转在即,美股拔估值、港股杀 Beta吗

5月23日讯:大家好,以下是本周海豚君总结的组合策略的核心信息: 1)连续多周强调市场不应过度定价降息预期之后,海豚君认为到现在 ...

白酒“扩产潮”还在继续,解不了白酒企业的“生存焦虑”

5月23日讯:2022年,白酒行业的产量降到了近10年以来的新低。然而这一年,白酒企业却在纷纷内卷扩张产能。 征探君统计发现,2022年 ...

国内品牌如何破局突围,国际顶流入华不断 主题公园大战一触即发

5月23日讯:近几天,有关迪士尼在中国建第三座主题乐园的消息开始在网络上疯传,先是于5月16日传出该乐园将落户成都龙泉驿区,后又在5 ...

它已经50元一碗了,别小看麻辣烫

5月23日讯:近日, 吃了一碗三十五块钱的麻辣烫 登上微博热搜,引发2 5亿阅读,近万讨论。甚至有不少网友晒出了根本不止35元的麻辣烫小 ...

谋上市、强技术、勤出海,海康、快仓的机器人增长法则

在新一轮全球工业革命的引领下,智能制造应用规模和发展水平大幅跃升,移动机器人(AMR AGV机器人)应用需求随之水涨船高。 伴随政 ...

第十二届全国斜视与小儿眼科学术大会在成都顺利召开且圆满落幕

2023年4月7日,教育部印发了《2023年全国综合防控儿童青少年近视重点工作计划》,强调要将儿童青少年总体近视率和体质健康状况纳入政府 ...

- Copyright © 2013-2020 All rights reserved

- 联系我们